Прошедшая рабочая неделя и выходные дни для рынка нефти были примечательны тем, что вышел ряд данных и произошли события, которые омрачили перспективы укрепления котировок нефти.

Спад экономической активности в Китае, который наблюдается уже последние полгода, похоже, находит свое продолжение и в США. Последние данные по экономике США указывают на риск заметного спада производства в будущем, что окажет давление на котировки нефти, в том числе марки Brent.

Индекс новых производственных заказов в CША опустился до отметки 44,6. Это самый низкий уровень за последние полтора года. Запасы сырой нефти в хранилищах находятся на рекордно низких уровнях уже второй месяц, что говорит об очень слабой востребованности нефти американской промышленностью.

Ожидаемое 17-18 сентября заседание ФРС, на котором, как ожидается, будет запущен цикл смягчения политики, не способно быстро развернуть рынки в сторону роста, на это потребуются месяцы. Соответственно, и спрос на нефть будет восстанавливаться долго. Также риск развития рецессии находит подтверждение в повышении уровня безработицы до 4,3%.

Группа ОПЕК в своем последнем отчете уже понизила прогноз спроса на нефть в 4 квартале 2024 года на 0,1%.

Ожидается, что организация стран-экспортеров нефти и ее союзники, группа, известная как ОПЕК+, впервые за несколько лет увеличат добычу в 2025 году. При этом, на прошлой неделе ОПЕК+ согласилась отложить запланированное на октябрь и ноябрь увеличение добычи нефти после того, как цены на сырую нефть достигли самого низкого уровня за девять месяцев.

Краткосрочную поддержку ценам на нефть может оказать шторм на побережье Мексиканского залива, который, вероятно, продлится 3-5 дней.

В середине сентября ожидается публикация новых месячных отчетов о состоянии и перспективах мировых нефтяных рынков Международным энергетическим агентством и управлением энергетической информации США. Свежие оценки дадут больше конкретики в понимании дальнейшего движения котировок нефти.

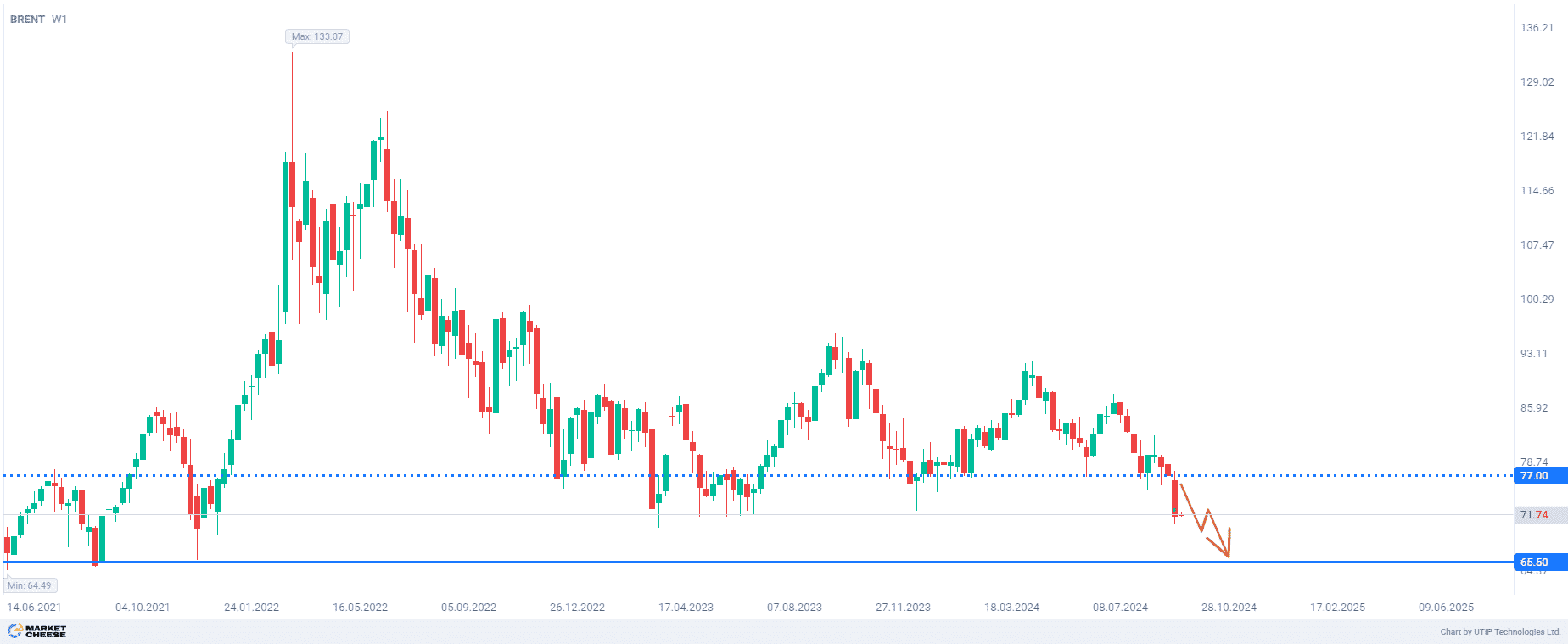

С технической точки зрения цена нефти Brent стремится пробить уровень многолетней поддержки на отметке 70,0 долларов за баррель.

Итоговая рекомендация заключается в среднесрочной продаже нефти Brent от коррекции к уровню 77,0.

Прибыль от продажи Brent фиксируем на уровне 65,50. Убыток фиксируем на уровне 90,0.

Величина возможного убытка не должна превышать 2% от размера ваших депозитных средств.