Опубликованный вчера отчет по индексу потребительских цен (ИПЦ) стал последним крупным экономическим показателем перед заседанием ФРС на следующей неделе и дал ФРС итоговое обоснование снизить ставки, но в рамках умеренного сценария.

Трейдеры фьючерсных контрактов на процентные ставки сейчас закладывают в цену процентную ставку на конец года в размере 4,25% -4,50%, что предполагает одно снижение ставки на полпроцента на одном из двух последних заседаний ФРС в этом году.

Центральный банк США, скорее всего, начнет долгожданное снижение процентных ставок на следующей неделе с сокращения на четверть процентного пункта, поскольку он стремится уменьшить вероятность рецессии, хотя сохраняющееся базовое ценовое давление удерживает их от более агрессивных действий.

Теперь трейдеры видят вероятность менее одного к пяти на снижение ставки на полпроцента на заседании ФРС 17-18 сентября. Это ниже, чем до публикации данных в среду.

Данные показали, что индекс потребительских цен вырос на 2,5% в августе по сравнению с годом ранее и по сравнению с ростом на 2,9% в июле.

Без учета нестабильных продуктов питания и энергоносителей цены выросли на 3,2%, то есть также, что и в предыдущем месяце. Расходы на жилье, где рост замедлился в последние месяцы, ускорились в годовом исчислении впервые с марта 2023 года.

Данные прошлой недели показали, что темпы найма в США замедлились за последние месяцы, однако снижение уровня безработицы до 4,2% в августе вселило некоторую уверенность в том, что рынок труда не нуждается в немедленной мощной поддержке ФРС.

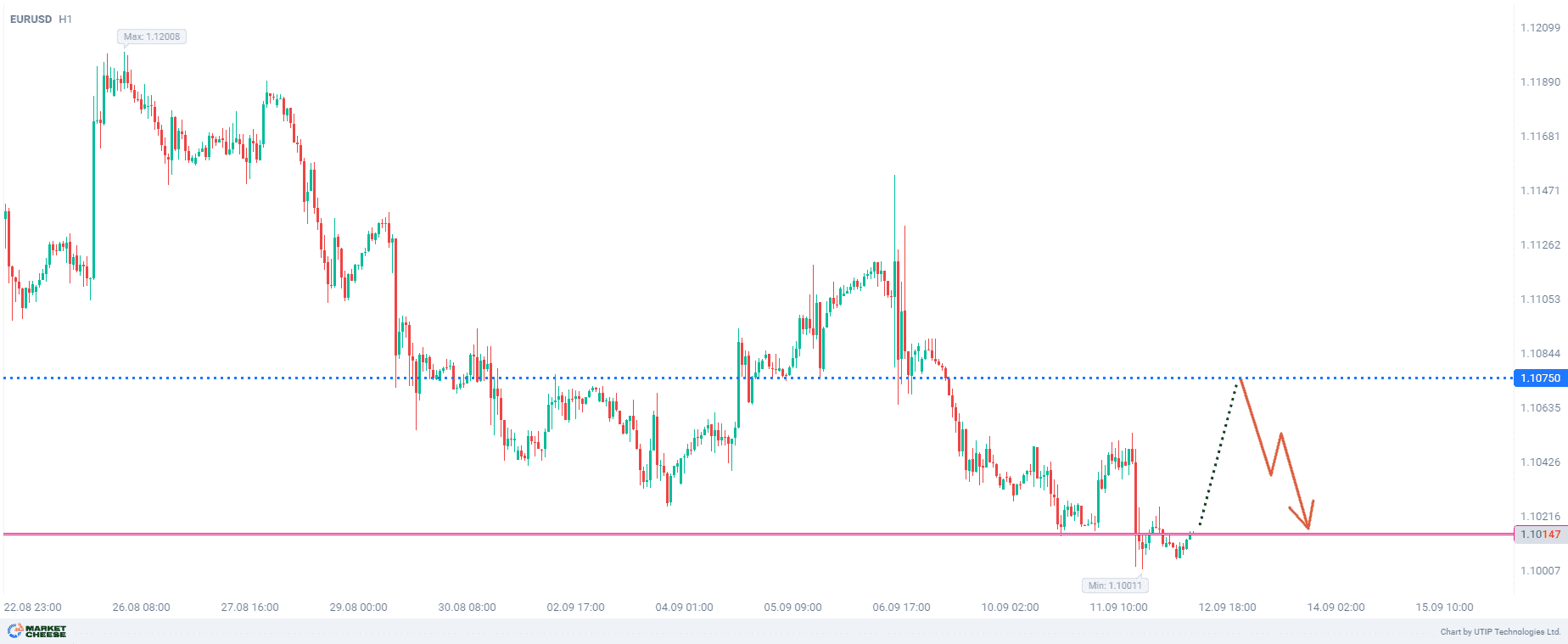

Поскольку смягчение политики будет более умеренным, чем представлялось ранее, это может оказать некоторое понижательное давление на пару EURUSD.

Итоговая рекомендация заключается в продаже EURUSD при касании ценой линии сопротивления 1.1075.

Прибыль от продажи EURUSD фиксируем на уровне 1,1015. Убыток фиксируем на уровне 1,1500.

Величина возможного убытка не должна превышать 2% от размера ваших депозитных средств.