Вчера были опубликованы еженедельные данные по запасам нефти и нефтепродуктов в США.

Первым, как обычно, дебютировал американский институт нефти со своей опережающей оценкой.

По его данным запасы сократились до отрицательного уровня -0,573 миллионов баррелей, при этом прогнозировался рост запасов до 2,3 миллионов.

Далее, на открытии основной сессии были опубликованы правительственные данные, которые подтвердили очередной виток в снижении запасов, изменение по которым составило -0,515 миллионов баррелей.

Также в отрицательную зону ушли показатели объема переработки нефти НПЗ (-0,031М), импорта нефти (-0,605М), объем производства бензина (-0,259М).

Показатель изменения еженедельной загрузки НПЗ снизился с 1,8% до -0,4%.

Кроме этого, в копилку факторов краткосрочного роста цен на нефть, добавился сегодняшний отчет по производственной активности Китая. Индекс активности производственного сектора вырос до 50,1 с предыдущего 49,8. Рост хоть и незначительный, но как говорится, переступил «психологическую» отметку 50.

Все эти последние данные оказывают поддержку ценам на нефть, в основном, в краткосрочной, и отчасти – в среднесрочной перспективе. Прогнозы по замедлению мирового спроса на последний квартал текущего года и весь 2025 год остаются пока в силе.

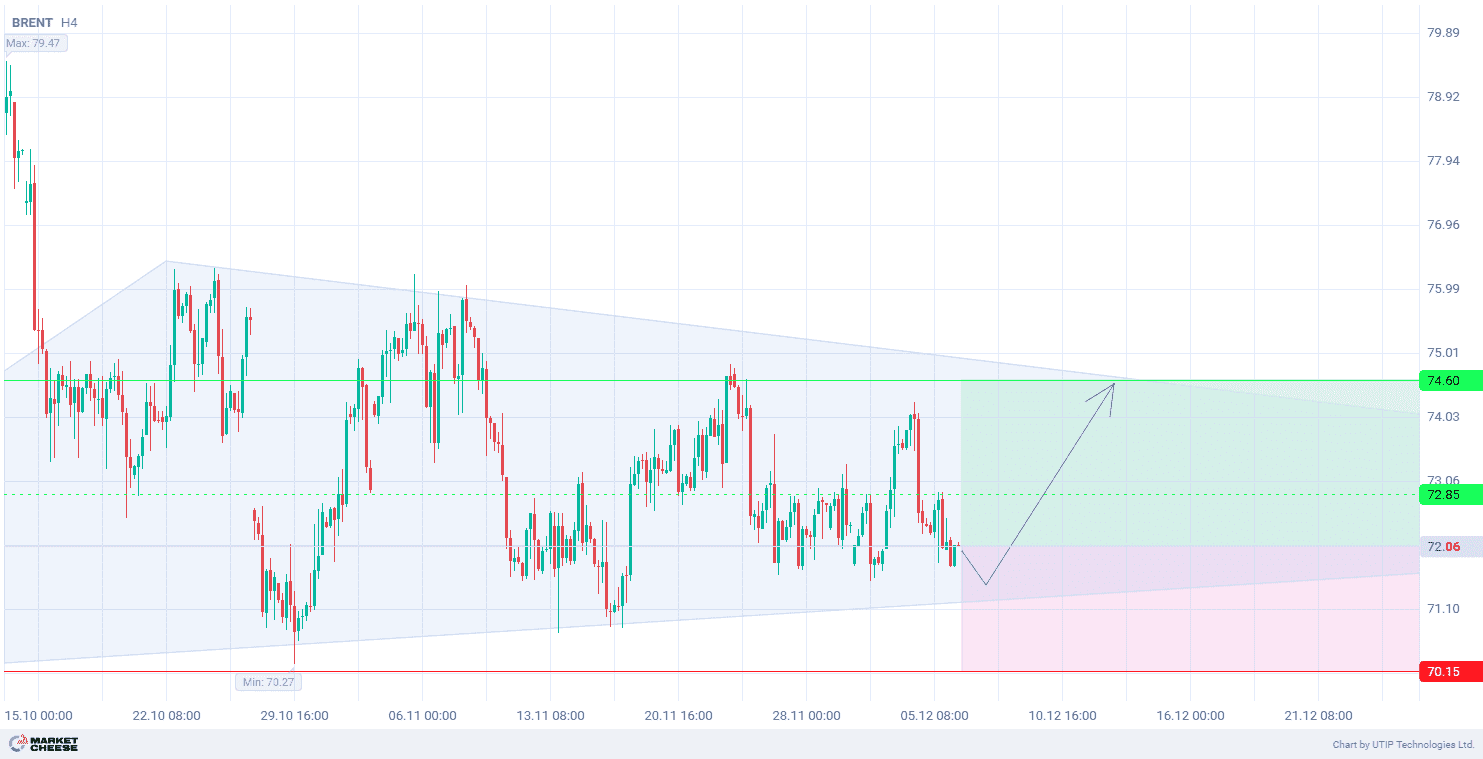

С технической точки зрения, на больших временных экранах, цена Brent пытается последние три года пробить круглый уровень на отметке 70 долларов за баррель. И вполне вероятно, что она этот уровень, как минимум проколет до отметки в 65 долларов.

По совокупности условий сейчас ситуация крайне неоднозначная. Количество и значение факторов «за» и «против» роста кажется одинаковым.

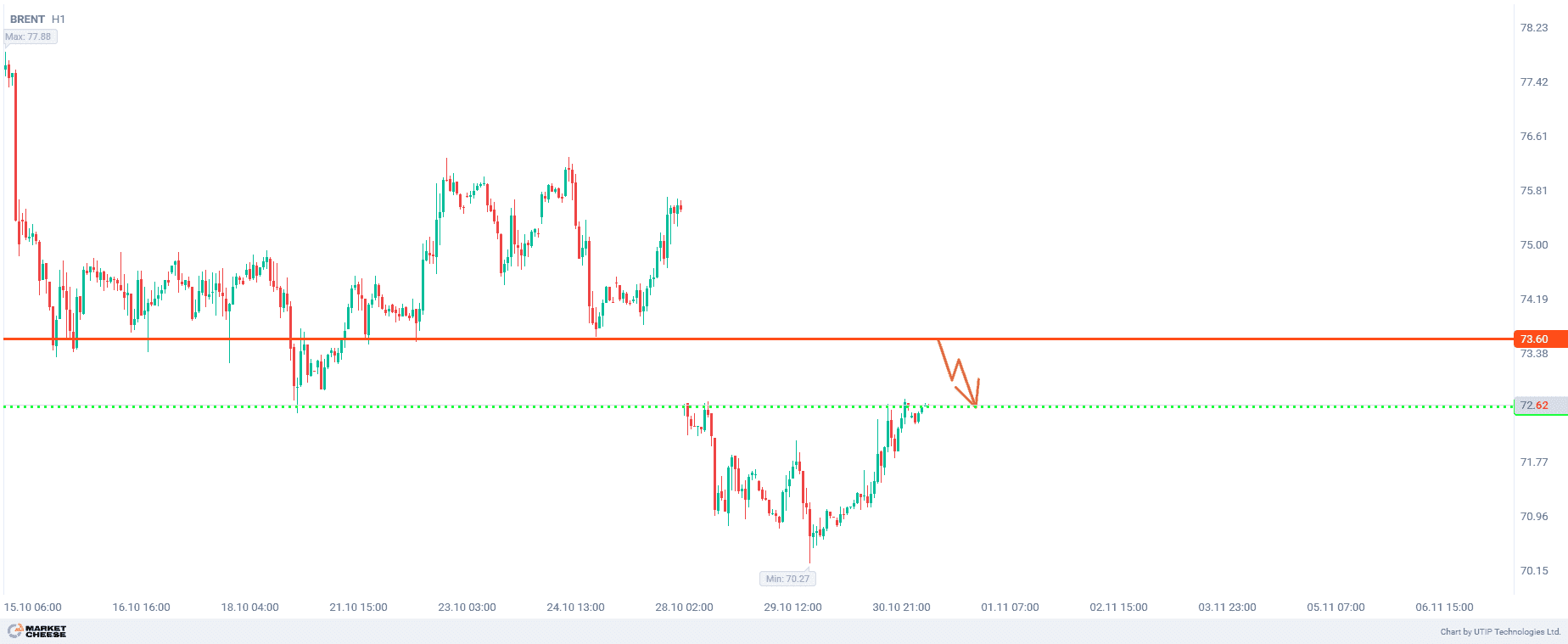

Если рассматривать в качестве превалирующего среднесрочный медвежий сценарий, то нефть Вrent лучше продавать после тестирования ценой вышележащего уровня 73,6 доллара за баррель.

Итоговая рекомендация заключается в продаже нефти Brent от уровня 73,60.

Прибыль фиксируем на уровне 72,60. Убыток фиксируем на уровне 75,00.

Объем открываемой позиции определяем таким образом, чтобы величина возможного убытка, фиксируемого с помощью защитного стоп-ордера, составляла не более 1% от размера ваших депозитных средств.